Вы здесь

Учет расходов на ГСМ

По нормам или по факту?

Ника Зотова

Методические рекомендации «Нормы расхода топлив и смазочных материалов на автомобильном транспорте» утверждены распоряжением Минтранса России от 14 марта 2008 г. № АМ-23-р. Этот документ пришел на смену прежним нормам, срок действия которых истек еще 1 января 2008 года. Напомним, они были приведены в Руководящем документе Р3112194-0366-03, утвержденном тем же министерством 29 апреля 2003 года.

Для кого предназначены нормы

В методичке, также как и в старом Руководящем документе, указано, что нормы «предназначены для автотранспортных предприятий, организаций, занятых в системе управления и контроля, предпринимателей и др., независимо от форм собственности, эксплуатирующих автомобильную технику и специальный подвижной состав на шасси автомобилей на территории Российской Федерации». Иначе говоря, Минтранс России разработал методические рекомендации по нормам специально для автотранспортных организаций.

Для остальных же применение этих норм не обязательно. Однако и обычные компании – автовладельцы могут при необходимости использовать в своей деятельности методические рекомендации Минтранса России. Важно только разобраться для чего и как!

В каких целях нужно применять нормы

В пункте 3 самой методички говорится, что горючие нормы предназначены в том числе и «для расчетов по налогообложению предприятий». Заметим, аналогичная норма была и в тексте Руководящего документа. Означает ли это, что расходы на покупку горюче-смазочных материалов можно включать в налоговую себестоимость только в пределах норм?

Нормирование вне закона

В зависимости от того, для каких целей организация использует автомобиль, затраты на приобретение ГСМ она может учитывать в составе:

– материальных расходов (подп. 5 п. 1 ст. 254 НК РФ)

– прочих расходов, связанных с производством и реализацией, как затраты на содержание служебного транспорта (подп. 11 п. 1 ст. 264 НК РФ).

Однако ни в том, ни в другом случае, о каких-либо законодательно утвержденных нормах расхода горючки ничего не сказано.

Минфин настаивает на учете норм

Поскольку глава 25 Налогового кодекса не выдвигает требование о нормировании затрат на ГСМ, получается, что компании могут списывать бензин и смазочные материалы исходя из фактического расхода или же по своим нормам.

Однако чиновники думают иначе. Минфин настаивает на том, что именно нормы Минтранса России нужно учитывать в целях налогообложения прибыли. И только если по каким-то маркам автомобилей нормы не утверждены, их можно установить самим – исходя из технической документации или информации, представленной фирмой-изготовителем. Такое мнение, было высказано в письме Минфина России от 4 мая 2005 г. № 03-03-01-04/1/223. Позднее финансисты подтвердили свою точку зрения в письме Минфина России от 4 сентября 2007 г. № 03-03-06/1/640. Правда, эти разъяснения были выпущены, когда еще действовал Руководящий документ. Однако, скорее всего, мнение чиновников останется прежним и теперь, когда с выходом Методических рекомендаций появились новые нормы расхода ГСМ.

Инспекторы на местах, зачастую, снимают с расходов часть затрат на ГСМ просто из-за того, что они превысили нормы. Однако с такой позицией налоговиков можно поспорить. И главный аргумент, как мы уже указали, – это то, что Налоговый кодекс РФ не содержит ограничений по поводу принятия в целях налогообложения прибыли расходов на ГСМ. Суды в этом случае встают на сторону налогоплательщиков. Приведем, к примеру, постановление ФАС Московского округа от 28 сентября 2007 г. № КА-А41/9866-07.

Разрабатываем нормы сами

Справедливости ради отметим, что даже Минфин России в своих письмах не говорит напрямую о том, что расходы на ГСМ можно включать в налоговую себестоимость лишь в пределах норм, утвержденных Минтрансом России. Он указывает, что эти горючие нормы нужно учитывать «при определении обоснованности… произведенных затрат на приобретение топлива для служебного автомобиля». А это, согласитесь, немного разные вещи.

Требование статьи 252 НК РФ об экономической обоснованности затрат, конечно, нужно соблюдать. С этим никто не спорит. Логика есть и в том, чтобы за ориентир брать нормы, разработанные Минтрансом России. Эти цифры ведь взяты не с потолка. Да и помимо базовых норм в документе есть целый ряд поправочных коэффициентов, учитывающих различные обстоятельства, так или иначе влияющие на прожорливость машины.

Но что делать, автомобиль в силу объективной действительности в нормативы никак не укладывается? Почему фактические затраты должны считаться экономически необоснованными? На наш взгляд, нет никаких оснований не учитывать расходы на приобретение топлива и смазочных материалов в полном объеме. А для того, чтобы подтвердить обоснованность фактически произведенных затрат, организации нужно разработать и утвердить приказом руководителя свои внутренние нормативы. За основу можно взять, показатели из технической документации на автомобиль, данные специально произведенных контрольных замеров расхода топлива. Не стоит забывать и про корректирующие коэффициенты. Определяя их значение, компании могут ориентироваться на показатели, которые предусмотрены в Методических рекомендациях.

Как применять нормы Минтранса

Сразу скажем, что приведенный в Методических рекомендациях подсчет нормативного расхода топлива, в общем-то, ничем не отличается от того, что применялся ранее. По-прежнему в основе расчета лежат предусмотренные для конкретной модели, марки, модификации автомобиля базовые нормы (кстати, в новом документе их число увеличилось) и коэффициенты, на которые нужно увеличивать или уменьшать базовые нормы, в зависимости от условий работы автотранспорта. Как и раньше базовые нормы сгруппированы по видам транспортных средств и стране происхождения. Что же касается поправочных коэффициентов, их можно найти в пунктах 5 и 6 Методических рекомендаций. Основные из них мы привели в таблице.

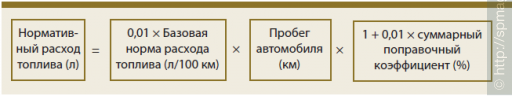

В отношении каждого вида транспортных средств предусмотрена своя формула расчета нормативного значения расхода топлива. Для легковых автомобилей применяют такую:

Заметим, когда одновременно необходимо применять нескольких корректировок поправочный коэффициент определяют как сумму или разность этих надбавок.

Пример 1

В июне пробег служебного автомобиля Ford Focus 2.0 2002 года выпуска с механической коробкой передач составил по данным путевого листа 1500 км. Автомобиль используют в городе с числнностью 2,5 млн человек. На машине установлен кондиционер.

Базовая норма расхода бензина для данного автомобиля составляет 8,5 л/100 км.

Рассчитаем поправочный коэффициент. Так как автомобиль эксплуатируют более пяти лет, к базовой норме расхода положена набдавка до 5 процентов. Для автомобилей, работающих в городах с населением от 1 до 3 млн человек, предусмотрен повышающий коэффициент до 20 процентов. А при использование кондиционера набдавка составляет до 7 процентов. Предположим, что организация применяет предельные значения повышающих коэффициентов. Тогда суммарный поправочный коэффициент составит 32 процента (5 + 20 + 7). Нормативный расход топлива с учетом надбавки равен:

0,01 Х 8,5 л Х 1500 км Х (1 + 0,01 Х 32) = 168,3 л

Основные поправочные коэффициенты

|

Причина корректировки базовой номры расхода топлива |

Поправочный коэффициент |

|

Повышение базовых норм |

|

|

Работа в зимнее время года |

от 5 до 20% (конкретные значения в зависимости от климатических районов страны и сроки действия сезенных надбавок примедены в приложении № 2 к Методическим рекомендациям) |

|

Работа автотранспорта на дорогах общего пользования (I, II и III категорий) в горной местности, включая города, поселки и пригородные зоны, при высоте над уровнем моря: |

|

|

– от 300 до 800 м (нижнегорье) |

до 5% |

|

– от 801 до 2000 м (среднегорье) |

до 10% |

|

– от 2001 до 3000 м (высокогорье) |

до 15% |

|

– свыше 3000 м (высокогорье) |

до 20% |

|

Работа автотранспорта на дорогах общего пользования со сложным планом (вне пределов городов и пригородных зон), где в среднем на 1 км пути имеется более пяти закруглений (поворотов) радиусом менее 40 м (или из расчета на 100 км пути – около 500): |

|

|

– для дорог I, II и III категорий |

до 10% |

|

– для дорог IV и V категорий |

до 30% |

|

Работа в городах с населением: |

|

|

– свыше 3 млн. человек |

до 25% |

|

– от 1 до 3 млн. человек |

до 20% |

|

– от 250 тыс. до 1 млн. человек |

до 15% |

|

– от 100 до 250 тысяч человек |

до 10% |

|

– до 100 тыс. человек (в городах, поселках городского типа и других крупных населенных пунктах при наличии регулируемых перекрестков, светофоров или других знаков дорожного движения) |

до 5% |

|

Работа, требующая частых остановок, связанных с погрузкой и выгрузкой, посадкой и высадкой пассажиров. При наличии в среднем более чем одной остановки на 1 км пробега (остановки у светофоров, перекрестков и переездов не учитываются) |

до 10% |

|

Движение с пониженными скоростями, в частности при перевозке нестандартных, опасных грузов и грузов в стекле, а также движение в колоннах и при сопровождении: |

|

|

– со скоростью до 20-40 км/ч |

до 15% |

|

– со скоростью ниже 20 км/ч |

до 35% |

|

При обкатке новых автомобилей и вышедших из капитального ремонта |

до 10% |

|

Срок нахождения в эксплуатации: |

|

|

– более 5 лет с общим пробегом более 100 тыс.км |

до 5% |

|

– более 8 лет с общим пробегом более 150 тыс.км |

до 10% |

|

Работа грузовых автомобилей, фургонов и т.п. без учета массы перевозимого груза, а также работа в качестве технологического транспорта, включая работу внутри предприятий |

до 10% |

|

Работа специальных автомобилей (например, ремонтных, автопогрузчиков), при маневрировании на пониженных скоростях, частых остановках, движении задним ходом |

до 20% |

|

Работа в карьерах, движении по полю, при вывозке леса и т.п. на горизонтальных участках дорог IV и V категорий: |

|

|

– для автомобилей в снаряженном состоя нии без груза |

до 20% |

|

– для автомобилей с полной или частич ной загрузкой в зависимости от полной массы автомобиля |

до 40% |

|

Работа в чрезвычайных климатических и тяжелых дорожных условиях: |

|

|

– для дорог I, II и III категорий |

до 35% |

|

– для дорог IV и V категорий |

до 50% |

|

Учебная езда |

|

|

– на дорогах общего пользования |

до 20% |

|

– на специально отведенных учебных площадках, при маневрировании на пониженных скоростях, при частых остановках и движении задним ходом |

до 40% |

|

Использование кондиционера или установки «климат-контроль»: |

|

|

– при движении автомобиля |

до 7% |

|

– на стоянке (независимо от времени года) за один час простоя с работающим двигателем |

до 10% |

|

Простой под погрузкой и разгрузкой в пунктах, где запрещается выключать двигатель (нефтебазы, банки и т.д.), а также при простоях с грузом, не допускающим охлаждения кузова за один час простоя с работающим двигателем |

до 10% |

|

При необходимости пуска и прогрева автомобилей и автобусов при среднесуточной температуре ниже + 5°С за один час простоя с работающим двигателем |

до 10% |

|

Понижение базовых норм |

|

|

Работа на дорогах общего пользования I, II и III категорий за пределами пригородной зоны на равнинной слабохолмистой местности (высота над уровнем моря до 300 м) |

до 15% |

© "Бухгалтерия и кадры", №6, 2008